จากรายงานวิจัยของไนท์แฟรงค์ ประเทศไทย คาดการณ์ว่าภายในปี 2561 จะมีอุปทานใหม่เพิ่มเข้ามาในตลาดอีกประมาณ 171,000 ตร.ม. ซึ่งทั้งหมดอยู่นอกย่านศูนย์กลางธุรกิจ CBD พื้นที่ทำงานร่วม (co-working space) และออฟฟิศสำเร็จรูป (serviced office) เป็นหนึ่งในพื้นที่ทำงานที่เติบโตเร็วที่สุดในกรุงเทพฯ โดยปริมาณของ co-working space จากเดิมมีน้อยกว่า 20 แห่ง ขยายเพิ่มขึ้นไปมากกว่า 100 แห่งในช่วง 5 ปีที่ผ่านมา อย่างไรก็ตามพื้นที่สำนักงานแบบเดิมยังคงเป็นตัวเลือกที่ได้รับความนิยมสูงสุด โดยการเติบโตของ co-working space จะไม่เป็นอุปสรรคต่อตลาดสำนักงาน อีกทั้งตลาดทั้งสองกลุ่มยังสามารถเติบโตไปพร้อมๆ กันได้

อัตราค่าเช่า

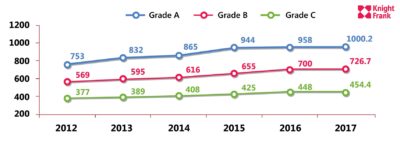

ในปี 2560 อัตราค่าเช่าของอาคารสำนักงานเกรด A สูงสุดเป็นประวัติการณ์ โดยค่าเช่าโดยเฉลี่ยของอาคารเกรด A สูงถึง 1,000 บาท/ ตร.ม./เดือนเป็นครั้งแรก อัตราค่าเช่าโดยเฉลี่ยอยู่ที่ 727 บาท/ ตร.ม./เดือน แสดงการเพิ่มขึ้นร้อยละ 3.56 ปีต่อปี จากที่เคยมีราคาอยู่ที่ 702 บาท/ ตร.ม./เดือน ในไตรมาสที่ 4 ของปี 2559 ขณะเดียวกันค่าเช่าของอาคารเกรด B อยู่ที่ 726.7 บาท/ ตร.ม./เดือน และอาคารเกรด C อยู่ที่ 454.4 บาท/ ตร.ม./เดือน โดยเพิ่มขึ้นร้อยละ 3.8 และร้อยละ 1.4 ปีต่อปีตามลำดับ

ในปี 2560 อาคารสำนักงานบนถนนสุขุมวิท ช่วงระหว่างอโศก-ชิดลมยังคงได้รับความนิยมสูงสุด มีอัตราการครอบครองเฉลี่ยอยู่ที่ร้อยละ 96.58 นอกจากนี้มีการเพิ่มขึ้นของอัตราค่าเช่าที่ทำกำไรสูงสุดร้อยละ 7.4 ตลอดทั้งปี

กราฟที่ 1

ค่าเช่าของอาคารสำนักงานในกรุงเทพฯ แบ่งตามเกรด ปี 2555 – 2560

ตารางที่ 1

ค่าเช่าของอาคารสำนักงาน แบ่งตามเกรดและการเพิ่มขึ้นของอัตราส่วน (%)

ที่มา : ไนท์แฟรงค์ ประเทศไทย

กราฟที่ 2

ค่าเช่าของอาคารสำนักงานในกรุงเทพฯ แบ่งตามถนนสายหลัก, ไตรมาสที่ 3 – ไตรมาสที่ 4 ปี 2560

ที่มา : ไนท์แฟรงค์ ประเทศไทย

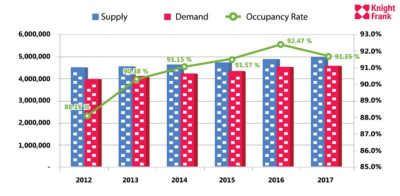

อุปสงค์

ในไตรมาสที่ 4 ปี 2560 พื้นที่ที่ถูกครอบครอง มีจำนวนรวมสุทธิอยู่ที่ 4,546,138 ตร.ม. แสดงอัตราการครอบครองโดยรวมอยู่ที่ร้อยละ 91.35 ซึ่งลดลงร้อยละ 1.1 ปีต่อปี แต่กรณีนี้ไม่ได้เกิดขึ้นตลอดทั้งปี

อาคารสำนักงานเกรด A มีอัตราการครอบครองอยู่ที่ร้อยละ 94.02 ปรับตัวดีขึ้นตลอดทั้งปี หากเปรียบเทียบกับไตรมาสที่ 3 ของปี 2560 ซึ่งอยู่ที่ร้อยละ 93.51 ในขณะที่อัตราการครอบครองของอาคารเกรด B และเกรด C อยู่ที่ร้อยละ 93.93 และ ร้อยละ 89.07 ตามลำดับ

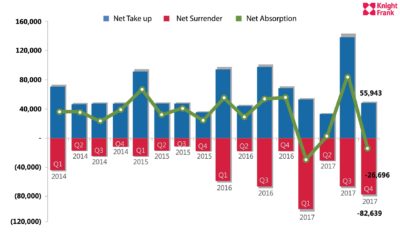

อัตราการครอบครองพื้นที่สุทธิ (หรือปริมาณพื้นที่สำนักงานใหม่ให้เช่า) ในกรุงเทพฯ ไตรมาสที่ 4 ปี 2560 มีจำนวนรวมอยู่ที่ 55,943 ตร.ม. ในขณะที่มีพื้นที่จำนวน 82,639 ตร.ม.ที่ถูกยกเลิกเช่าหรือเวนคืนให้กับเจ้าของ ซึ่งหมายความว่าตลาดมีอัตราการดูดซับสุทธิลดลงอยู่ที -26,696 ตร.ม.

อย่างไรก็ตาม ขณะที่ตลาดโดยรวมมีอัตราการครอบครองพื้นที่ลดลง อาคารเกรด A ในช่วงไตรมาสที่ 4 กลับมีอัตราการดูดซับสุทธิที่เพิ่มสูงขึ้นถึง 24,000 ตร.ม.

แต่ในขณะที่อัตราการดูดซับสุทธิที่ปรับลดลงในบางส่วนของอาคารเกรด C เป็นผลมาจากการปิดปรับปรุงชั่วคราวของอาคาร 2 แห่ง ซึ่งคาดว่าจะเปิดให้บริการอีกครั้งในปลายปี 2562

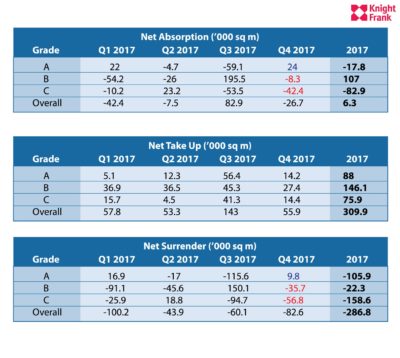

จากตารางที่ 3 ในปี 2560 อัตราการดูดซับสุทธิโดยรวมมีอยู่เพียง 6,300 ตร.ม.และมีเพียงอาคารเกรด B เท่านั้นที่เพิ่มขึ้น การเปลี่ยนแปลงที่เห็นได้ชัดเจนคือ อัตราการครอบครองพื้นที่ของอาคารเกรด B ที่ปรับระดับสูงขึ้น และอาคารเกรด C ที่ปรับระดับลดลง อย่างไรก็ตามแนวโน้มนี้ไม่มีในอาคารเกรด A โดยอัตราการครอบครองของอาคารเกรด A ในปี 2560 มีพื้นที่รวม 88,000 ตร.ม. แต่มีพื้นที่ประมาณ 106,000 ตร.ม. ที่เวนคืนให้เจ้าของ

นอกจากนี้ผู้เช่าพยายามที่จะควบคุมค่าใช้จ่ายโดยเลือกที่จะย้ายที่ตั้งสำนักงานไปยังอาคารที่มีค่าเช่าต่ำกว่า หรือปรับปรุงประสิทธิภาพของพื้นที่ทำงาน

กราฟที่ 3

อุปสงค์, อุปทานและอัตราการครอบครองของอาคารสำนักงาน, ปี 2555-2560

ที่มา : ไนท์แฟรงค์ ประเทศไทย

หมายเหตุ : ตัวเลขเหล่านี้ไม่นับรวมอาคารที่มีเจ้าของหลายรายและอาคารที่มีพื้นที่น้อยกว่า 5,000 ตร.ม.

ตารางที่ 2

อัตราการครอบครอง แบ่งตามเกรด จากไตรมาสที่ 1 ปี 2558 – ไตรมาสที่ 4 ปี 2560

ที่มา : ไนท์แฟรงค์ ประเทศไทย

ที่มา : ไนท์แฟรงค์ ประเทศไทย

ตารางที่ 3

อัตราการครอบครองสุทธิ, อัตราการใช้พื้นที่เพิ่มขึ้น และอัตราการใช้พื้นที่ลดลง แบ่งตามเกรด

ที่มา : ไนท์แฟรงค์ ประเทศไทย

อุปทาน

ณ เดือนธันวาคม พ.ศ. 2560 อุปทานทั้งหมดของพื้นที่อาคารสำนักงานในกรุงเทพฯเติบโตเพิ่มขึ้น 45,121 ตร.ม.โดยจะมีพื้นที่อาคารรวมอยู่ที่ 4,918,131 ตร.ม.หลังจากอาคารใหม่ 5 แห่งเสร็จสมบูรณ์

อาคารเกรด A มีพื้นที่ให้เช่ารวมทั้งหมดอยู่ที่ 1,313,526 ตร.ม.ซึ่งคงที่จากปีก่อน ในขณะเดียวกัน พื้นที่ให้เช่าทั้งหมดของอาคารเกรด B คงอยู่ที่ 2,068,095 ตร.ม. ในขณะที่อาคารเกรด C มีพื้นที่ให้เช่ารวมทั้งหมดประมาณ 1,536,010 ตร.ม. ซึ่งลดลงจากจากปีก่อนที่มีอยู่ 1,614,375 ตร.ม.

กราฟที่ 4

อัตราการครอบครองสุทธิ, อัตราการใช้พื้นที่เพิ่มขึ้น และอัตราการใช้พื้นที่ลดลงรายไตรมาส จากไตรมาสที่ 1 ปี 2557 – ไตรมาสที่ 4 ปี 2560

ที่มา : ไนท์แฟรงค์ ประเทศไทย

หมายเหตุ : ตัวเลขเหล่านี้ไม่นับรวมอาคารที่มีเจ้าของหลายรายและอาคารที่มีพื้นที่น้อยกว่า 5,000 ตร.ม.

อุปทานในอนาคต

ในปี 2561 จะมีโครงการใหม่เพิ่มเข้าสู่ตลาดอีก 5 แห่ง โดยมีพื้นที่รวมประมาณ 171,110 ตร.ม. นอกเหนือจากโครงการที่อยู่ในระหว่างการก่อสร้างแล้วมีอุปทานใหม่รวม 768,609 ตร.ม.หรือมากกว่าที่จะเข้ามาในตลาดภายในปี 2562-2566 การเพิ่มขึ้นของอุปทานสำนักงานรวมทั้งหมดจะอยู่ที่ประมาณ 6.0-6.2 ล้านตร.ม.ในปี 2566

กราฟที่ 5

อุปทานและอุปทานใหม่ของสำนักงานในกรุงเทพฯ จากปี 2555-2560

ที่มา : ไนท์แฟรงค์ ประเทศไทย