เกาะติดเทรนด์อสังหาฯ ดัชนีราคายังไม่ฟื้น “เงินเฟ้อ-ดอกเบี้ย” แท็กทีมฉุดดีมานด์ซื้อ-เช่าลด

ประเทศไทย, วันที่ 22 กุมภาพันธ์ 2566 – ดีดีพร็อพเพอร์ตี้ (DDproperty) เว็บไซต์มาร์เก็ตเพลสด้านอสังหาริมทรัพย์อันดับ 1 ของไทย เผยภาพรวมตลาดอสังหาริมทรัพย์ปี 2566 มีแนวโน้มเติบโตแบบค่อยเป็นค่อยไป แม้มีปัจจัยบวกจากกำลังซื้อต่างชาติหลังจากจีนประกาศเปิดประเทศช่วยขับเคลื่อนการเติบโต แต่ยังมีความท้าทายในประเทศไม่น้อย เมื่อกำลังซื้อผู้บริโภคส่วนใหญ่ยังคงชะลอตัว ภาวะเงินเฟ้อและการปรับขึ้นอัตราดอกเบี้ยส่งผลกระทบต่อการวางแผนซื้อที่อยู่อาศัย ผนวกกับมาตรการช่วยเหลือภาคอสังหาฯ ของรัฐบาลไม่ดึงดูดใจเพียงพอ ส่งผลให้ความต้องการซื้อที่อยู่อาศัยในไตรมาสที่ผ่านมาลดลงถึง 20% ขณะที่ดัชนีราคาที่อยู่อาศัยปรับลดลงทุกประเภท หลังจากผู้ประกอบการชะลอขึ้นราคาอสังหาฯ เพื่อกระตุ้นการตัดสินใจซื้อในช่วงโค้งสุดท้ายปลายปี 2565 ส่วนตลาดเช่าที่อยู่อาศัยเริ่มส่งสัญญาณชะลอตัว โดยภาพรวมความต้องการเช่าลดลงถึง 32% ในรอบไตรมาส แม้ดัชนีค่าเช่ายังทรงตัว จับตาการเลือกตั้งรอบใหม่ อีกหนึ่งตัวชี้วัดทิศทางการเติบโตตลาดที่อยู่อาศัยปีนี้ หลังผู้บริโภค/นักลงทุนชะลอการตัดสินใจซื้อเพื่อรอดูนโยบายภาคอสังหาฯ และแผนกระตุ้นเศรษฐกิจของรัฐบาลใหม่ คาดตลาดอสังหาฯ จะมีแนวโน้มฟื้นตัวดีขึ้นในช่วงครึ่งหลังของปี 2566 หลังทิศทางการเมืองมีความชัดเจนมากขึ้น

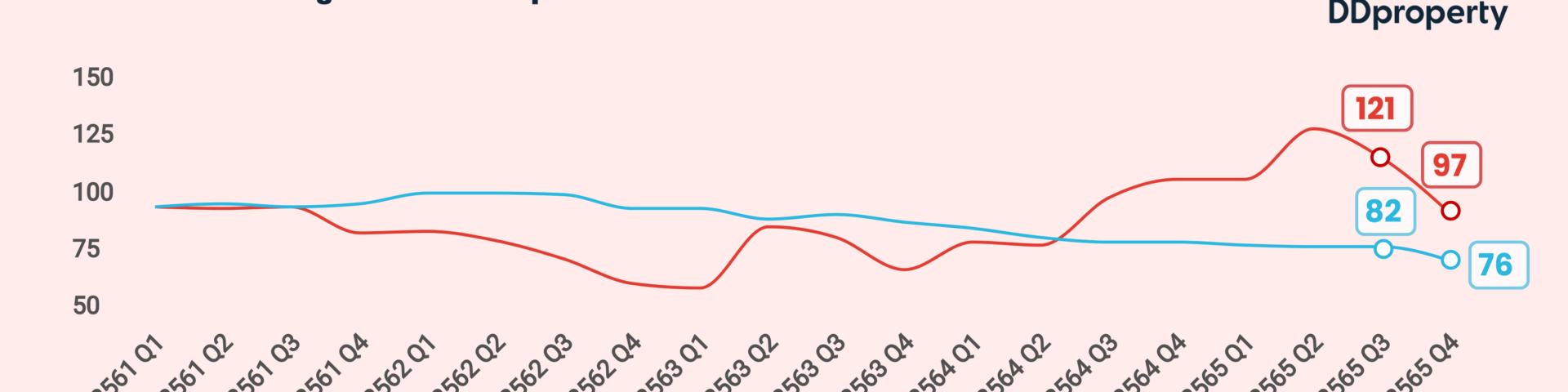

ข้อมูลล่าสุดจากรายงาน DDproperty Thailand Property Market Report Q1 2566 ซึ่งวิเคราะห์จากข้อมูลประกาศขาย-เช่าอสังหาฯ บนเว็บไซต์ DDproperty เผยดัชนีราคาที่อยู่อาศัยในกรุงเทพฯ ปรับตัวลดลง 7% จากไตรมาสก่อน (QoQ) หรือลดลง 9% จากปีก่อนหน้า (YoY) โดยดัชนีราคายังคงอยู่ในระดับต่ำกว่าช่วงก่อนเกิดการแพร่ระบาดฯ (ไตรมาส 4 ปี 2562) ถึง 23% และต่ำกว่าดัชนีราคาปี 2561 ซึ่งเป็นปีฐานถึง 24% สะท้อนให้เห็นว่าแนวโน้มราคาที่อยู่อาศัยยังไม่กลับมาฟื้นตัวดีดังเดิม

ทั้งนี้ ไตรมาสที่ผ่านมาดัชนีราคาปรับตัวลดลงทุกประเภท ขณะที่ที่อยู่อาศัยแนวราบซึ่งได้รับความนิยมตั้งแต่ช่วงที่มีการแพร่ระบาดฯ ก็ชะลอตัวเช่นกัน หลังจากภาคธุรกิจกลับมาดำเนินการตามปกติทำให้การทำงานออนไลน์ลดลง ประกอบกับการที่ผู้ประกอบการและผู้ขายที่มีสินค้าแนวราบในมือนำออกมาประกาศขายในตลาดมากขึ้น จึงต้องใช้กลยุทธ์ด้านราคาเพื่อดึงดูดกลุ่มเป้าหมาย ส่งผลให้ดัชนีราคาบ้านเดี่ยวและคอนโดมิเนียมลดลงในสัดส่วนเท่ากันที่ 5% QoQ และลดลง 4% YoY ส่วนดัชนีราคาทาวน์เฮ้าส์แม้จะลดลงเพียง 1% ในรอบไตรมาส แต่เมื่อเทียบกับปีก่อนหน้าก็ลดลง 4% เช่นกัน

นายวิทยา อภิรักษ์วิริยะ ผู้จัดการทั่วไป Think of Living และ ดีดีพร็อพเพอร์ตี้ (ฝั่งดีเวลลอปเปอร์) กล่าวว่า “นอกจากปัจจัยบวกจากการที่จีนเปิดประเทศเต็มรูปแบบจะช่วยขับเคลื่อนการฟื้นตัวของเศรษฐกิจไทยแล้ว ยังส่งผลให้ตลาดท่องเที่ยวและตลาดอสังหาริมทรัพย์มีแนวโน้มเติบโตตามไปด้วย เนื่องจากจีนถือเป็นกลุ่มลูกค้าหลักที่เข้ามาซื้ออสังหาฯ ไทยมากที่สุด แต่กำลังซื้อต่างชาติเพียงอย่างเดียวอาจไม่เพียงพอที่จะกระตุ้นให้ตลาดอสังหาฯ ไทยกลับมาคึกคักดังเดิมได้ เนื่องจากผู้บริโภคในประเทศซึ่งเป็นกลุ่มเป้าหมายหลักยังคงเผชิญความท้าทายหลายประการ ทั้งกำลังซื้อที่ลดลงจากภาวะเศรษฐกิจชะลอตัวต่อเนื่อง ภาวะเงินเฟ้อและอัตราดอกเบี้ยที่สูงขึ้น ซึ่งส่งผลกระทบโดยตรงต่อผู้กู้ซื้อบ้านที่จะต้องจ่ายดอกเบี้ยสูงขึ้นหรือใช้เวลาในการผ่อนนานขึ้น”

“ขณะเดียวกันมาตรการช่วยเหลือภาคอสังหาฯ จากภาครัฐบางส่วนได้สิ้นสุดลงในปี 2565 อย่างเช่นการผ่อนคลายมาตรการควบคุมสินเชื่อเพื่อที่อยู่อาศัย (Loan-to-Value: LTV) ส่วนมาตรการลดค่าโอนกรรมสิทธิ์ที่แม้จะมีการต่ออายุ แต่ถูกปรับเปลี่ยนรายละเอียดเป็นลดค่าโอนกรรมสิทธิ์เพียง 1% จากมาตรการเดิมที่ลดเหลือ 0.01% เท่านั้น ทำให้ผู้ซื้อ-ผู้ขายที่อยู่อาศัยปีนี้ต้องเสียค่าใช้จ่ายมากขึ้น ดังนั้น ผู้บริโภคที่วางแผนซื้อที่อยู่อาศัยในปีนี้จึงต้องมั่นใจในสภาพคล่องของตนเอง และมีวินัยทางการเงินที่มากพอด้วยเช่นกัน” นายวิทยา กล่าวเพิ่มเติม

“ข้อมูลจากสำนักงานสภาพัฒนาการเศรษฐกิจและสังคมแห่งชาติ เผยว่า เศรษฐกิจไทยในไตรมาส 4 ปี 2565 ขยายตัว 1.4% เมื่อเทียบกับช่วงเดียวกันของปีก่อน ชะลอตัวจาก 4.6% ในไตรมาสก่อนหน้า ส่งผลให้เศรษฐกิจไทยทั้งปี 2565 ขยายตัวเพียง 2.6% ต่ำกว่าตัวเลขที่คาดการณ์ไว้ว่าจะขยายตัว 3.2% ขณะที่ข้อมูลจากธนาคารแห่งประเทศไทย เผยว่ายอดหนี้ครัวเรือนของไทย ณ ไตรมาส 3 ปี 2565 อยู่ที่ระดับ 87% ของ GDP มีปริมาณหนี้รวมสูงถึง 14.9 ล้านล้านบาท ซึ่ง 1 ใน 3 นั้นเป็นหนี้สินเชื่อที่อยู่อาศัย แม้หนี้ครัวเรือนจะลดลงจากช่วงก่อนหน้าแต่ยังมีแนวโน้มเพิ่มขึ้นต่อเนื่อง โดยเร่งขึ้นเร็วในช่วงโควิด-19 จากรายได้ที่ลดลงเป็นหลัก

นอกจากนี้ อัตราดอกเบี้ยที่สูงขึ้นและความไม่แน่นอนของเศรษฐกิจโลกยังส่งผลให้ผู้บริโภคระมัดระวังในการใช้จ่ายมากขึ้น เพื่อลดความเสี่ยงที่จะก่อหนี้ใหม่เพิ่ม โดยเฉพาะหนี้จากการซื้อที่อยู่อาศัยซึ่งมีราคาสูงและระยะเวลาผ่อนชำระยาวนาน ซึ่งถือเป็นจุดเปราะบางที่ต้องจับตามองอย่างใกล้ชิด”

ไร้สัญญาณภาวะฟองสบู่อสังหาฯ – การเลือกตั้งใหม่ฉุดคนชะลอซื้อบ้าน

“อย่างไรก็ดี แม้ความต้องการซื้อและเช่าที่อยู่อาศัยโดยรวมจะลดลงจากไตรมาสก่อน แต่มีทิศทางเติบโตอย่างน่าสนใจ โดยความต้องการซื้อโดยรวมเพิ่มขึ้น 36% และเพิ่มขึ้นทุกประเภทที่อยู่อาศัยเมื่อเทียบกับช่วงก่อนเกิดการแพร่ระบาดฯ จากดีมานด์ที่ปรับเพิ่มขึ้นนี้ คาดว่าที่อยู่อาศัยคงเหลือในตลาดจะค่อย ๆ ถูกดูดซับไป โดยภาพรวมยังไม่มีแนวโน้มจะเกิดภาวะสินค้าล้นตลาด (Oversupply) ขณะที่ความต้องการเช่าเพิ่มขึ้นถึง 124% จากช่วงก่อนเกิดการแพร่ระบาดฯ สะท้อนให้เห็นชัดเจนว่าเทรนด์เช่าที่อยู่อาศัยได้รับความนิยมมากกว่าการซื้อ เนื่องจากผู้บริโภคไม่มีเงินเก็บเพียงพอที่จะใช้ในการซื้ออสังหาฯ และการเช่ายังยืดหยุ่นเหมาะกับไลฟ์สไตล์ของผู้บริโภคปัจจุบันมากกว่า

นอกจากปัจจัยท้าทายข้างต้น อีกประเด็นที่น่าจับตามองในปีนี้ คือ การเลือกตั้งครั้งใหม่ที่กำลังจะเกิดขึ้น ซึ่งอาจทำให้ผู้บริโภคและนักลงทุนทั้งไทยและต่างชาติชะลอการตัดสินใจซื้อที่อยู่อาศัยในช่วงต้นปี 2566 ออกไปก่อน เพื่อรอดูความชัดเจนเกี่ยวกับนโยบายที่เกี่ยวข้องกับภาคอสังหาฯ รวมถึงแผนกระตุ้นเศรษฐกิจของรัฐบาลชุดใหม่ คาดว่าตลาดอสังหาฯ ไทยจะมีแนวโน้มดีขึ้นในช่วงครึ่งหลังของปี 2566 โดยการเติบโตของภาคการท่องเที่ยวและการกลับมาของนักท่องเที่ยวชาวจีนและชาติอื่น ๆ จะช่วยกระตุ้นให้เกิดความต้องการซื้ออสังหาฯ รวมถึงส่งผลให้ภาพรวมเศรษฐกิจฟื้นตัวดียิ่งขึ้น” นายวิทยา กล่าวสรุป

อัปเดตความเคลื่อนไหวตลาดอสังหาฯ ปี 66 ดีมานด์ซื้อ-เช่าชะลอตัว

รายงาน DDproperty Thailand Property Market Report Q1 2566 ซึ่งวิเคราะห์จากข้อมูลประกาศขาย-เช่าอสังหาฯ บนเว็บไซต์ DDproperty เผยข้อมูลเชิงลึกของตลาดอสังหาฯ ไทยในไตรมาสล่าสุด สรุปภาพรวมดัชนีราคาและความต้องการที่อยู่อาศัยที่น่าสนใจในตลาดซื้อและเช่า พร้อมเผยทำเลศักยภาพที่ดัชนีราคามีแนวโน้มเติบโตอย่างน่าสนใจ

- อุปทานแนวราบยังมาแรง สวนทางดีมานด์คนซื้อลด 20% ภาพรวมอุปทานหรือจำนวนที่อยู่อาศัยในกรุงเทพฯ ไตรมาสที่ผ่านมานั้น ที่อยู่อาศัยแนวราบมีสัดส่วนเพิ่มขึ้นอย่างต่อเนื่อง โดยบ้านเดี่ยวมีสัดส่วนอยู่ที่ 12% และทาวน์เฮ้าส์มีสัดส่วนอยู่ที่ 9% ของจำนวนที่อยู่อาศัยทั้งหมดในกรุงเทพฯ (เพิ่มขึ้นในสัดส่วนเท่ากันที่ 2% QoQ) ด้านคอนโดฯ แม้จะมีสัดส่วนมากที่สุดถึง 80% แต่พบว่ามีสัดส่วนลดลง 2% QoQ แสดงให้เห็นว่าเทรนด์การเลือกที่อยู่อาศัยของผู้บริโภคที่ต้องการพื้นที่ใช้สอยมากขึ้นในยุคโควิด-19 นั้น ได้ส่งผลให้ผู้พัฒนาอสังหาฯ หันมาจับตลาดที่อยู่อาศัยแนวราบอย่างต่อเนื่อง นอกจากนี้ ผู้ขายที่มีสินค้าแนวราบอย่างบ้านเดี่ยวและทาวน์เฮ้าส์/ทาวน์โฮมยังนำสินค้าออกมาขายมากขึ้นตามไปด้วย

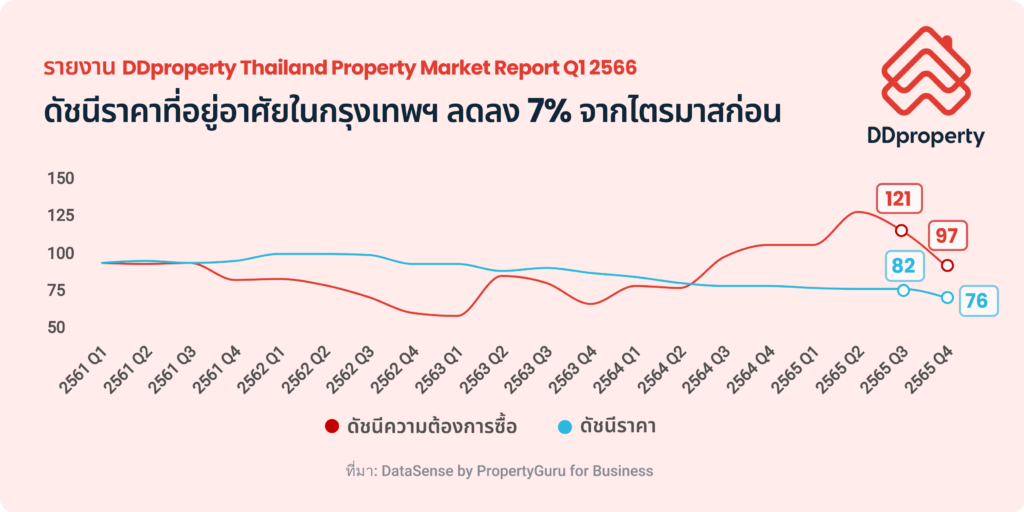

ขณะที่ภาพรวมที่อยู่อาศัยส่วนใหญ่มีราคาอยู่ที่ 5-10 ล้านบาท ด้วยสัดส่วนถึง 26% ของที่อยู่อาศัยในกรุงเทพฯ ทั้งหมด เมื่อแบ่งตามประเภทที่อยู่อาศัยพบว่า คอนโดฯ ส่วนใหญ่มีราคาอยู่ที่ 5-10 ล้านบาท (สัดส่วน 26%) ขณะที่บ้านเดี่ยวส่วนใหญ่ราคามากกว่า 15 ล้านบาท (สัดส่วน 42%) ด้านทาวน์เฮ้าส์ส่วนใหญ่ราคา 1-3 ล้านบาท (สัดส่วน 42%)

ด้านแนวโน้มความต้องการซื้อที่อยู่อาศัยโดยรวมในไตรมาสล่าสุดลดลงถึง 20% QoQ หรือลดลง 14% YoY โดยปรับลดลงในทุกประเภทที่อยู่อาศัย อันเป็นผลมาจากภาวะเงินเฟ้อที่อยู่ในระดับสูง และอัตราดอกเบี้ยที่เพิ่มขึ้น ส่งผลให้ผู้ซื้อชะลอการซื้อออกไปก่อน โดยความต้องการซื้อบ้านเดี่ยวลดลง 21% QoQ ตามมาด้วยคอนโดฯ และทาวน์เฮ้าส์ ซึ่งลดลงในสัดส่วนเท่ากันที่ 20% QoQ

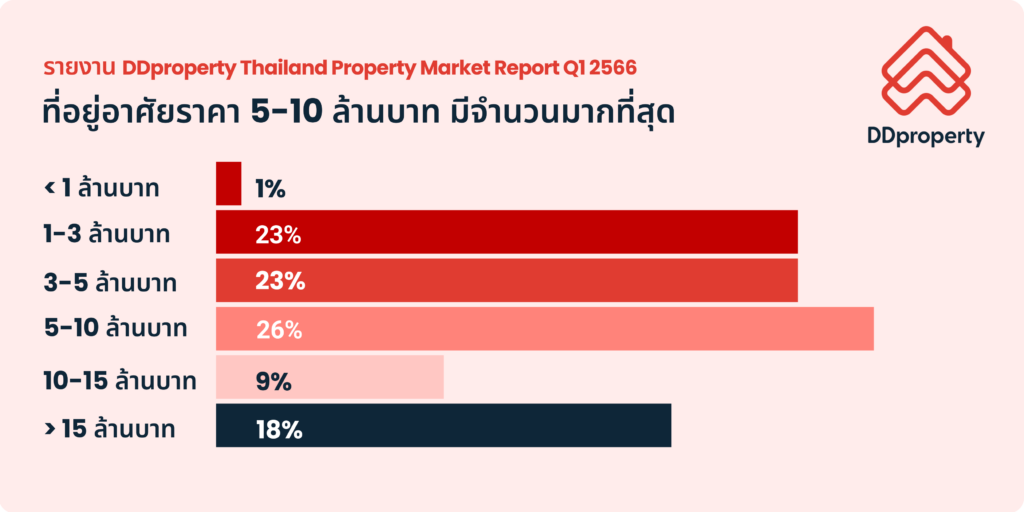

- ดีมานด์ผู้เช่าลดลง 32% ดึงดัชนีค่าเช่าทรงตัว ภาพรวมดัชนีค่าเช่าในกรุงเทพฯ ยังคงทรงตัวจากไตรมาสก่อน แต่เพิ่มขึ้น 1% เมื่อเทียบกับปีก่อนหน้า เนื่องจากเจ้าของอสังหาฯ ให้เช่ายังคงตรึงราคาให้สอดคล้องกับความสามารถในการใช้จ่ายของผู้เช่าในปัจจุบัน อย่างไรก็ดี ดัชนีค่าเช่าในกรุงเทพฯ ยังต่ำกว่าปี 2561 ซึ่งเป็นปีฐานอยู่ที่ 9% และต่ำกว่าช่วงก่อนเกิดการแพร่ระบาดฯ ถึง 12% ขณะเดียวกันก็เริ่มเห็นสัญญาณฟื้นตัวของอสังหาฯ ให้เช่าในพื้นที่ใจกลางเมืองหลายทำเล สอดคล้องกับตลาดงานและตลาดท่องเที่ยวที่ฟื้นตัวกลับมา

โดยคอนโดฯ เป็นอสังหาฯ ประเภทเดียวในกรุงเทพฯ ที่มีดัชนีค่าเช่าเพิ่มขึ้น 1% ในรอบไตรมาส และเพิ่มขึ้น 2% YoY สวนทางกับดัชนีค่าเช่าของสินค้าแนวราบที่ปรับลดลงอย่างมาก โดยบ้านเดี่ยวลดลงถึง 17% QoQ และลดลง 14% YoY ส่วนทาวน์เฮ้าส์ลดลง 9% QoQ และลดลง 2% YoY ต่างจากตลาดที่อยู่อาศัยแนวราบในจังหวัดปริมณฑลที่ดัชนีค่าเช่ายังคงเพิ่มขึ้นในไตรมาสที่ผ่านมา อาทิ จังหวัดสมุทรปราการ ทาวน์เฮ้าส์มีดัชนีค่าเช่าเพิ่มขึ้น 7% QoQ (เพิ่มขึ้น 17% YoY) ส่วนปทุมธานี บ้านเดี่ยวมีดัชนีค่าเช่าเพิ่มขึ้น 21% QoQ (เพิ่มขึ้น 22% YoY) และทาวน์เฮ้าส์เพิ่มขึ้น 4% QoQ (เพิ่มขึ้น 21% YoY)

ด้านจำนวนที่อยู่อาศัยสำหรับเช่าในกรุงเทพฯ นั้น คอนโดฯ ยังคงมีสัดส่วนมากที่สุดถึง 95% ตามมาด้วยบ้านเดี่ยว 3% และทาวน์เฮ้าส์ 2%

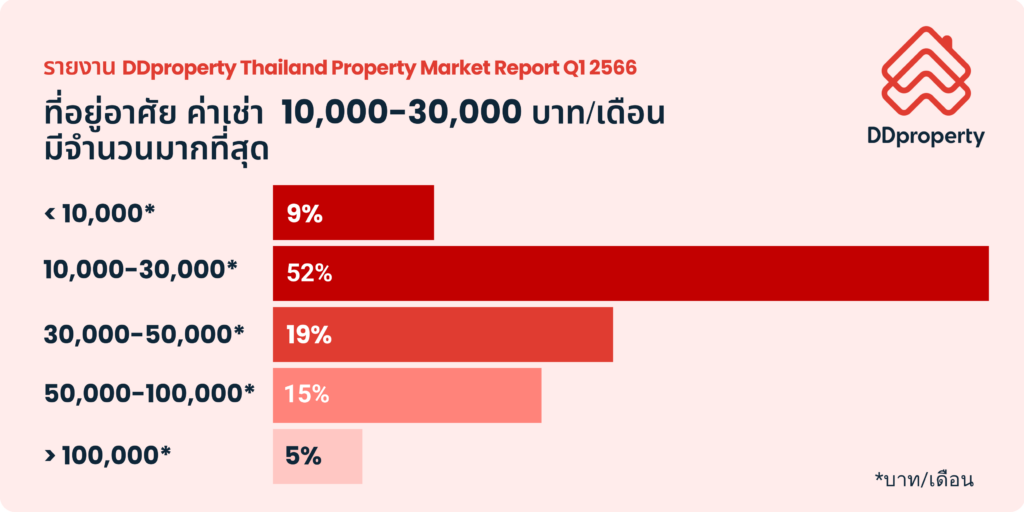

ที่อยู่อาศัยสำหรับเช่าส่วนใหญ่มีอัตราค่าเช่าอยู่ที่ 10,000-30,000 บาท/เดือน เมื่อแบ่งตามประเภทอสังหาฯ พบว่า คอนโดฯ (สัดส่วน 54%) และทาวน์เฮ้าส์ (สัดส่วน 37%) ส่วนใหญ่มีอัตราค่าเช่าอยู่ที่ 10,000-30,000 บาท/เดือน ด้านบ้านเดี่ยวส่วนใหญ่มีอัตราค่าเช่ามากกว่า 100,000 บาท/เดือน โดยมีสัดส่วนถึง 48% สะท้อนให้เห็นว่า บ้านเดี่ยวที่มีพื้นที่กว้างขวางและอยู่ในทำเลทองยังเป็นอีกตัวเลือกที่น่าสนใจในกลุ่มผู้เช่าที่มีกำลังซื้อสูงและมีแผนย้ายถิ่นฐานในอนาคต

ขณะที่ดัชนีความต้องการเช่าที่อยู่อาศัยในกรุงเทพฯ โดยรวมแม้จะลดลง 32% QoQ แต่เพิ่มขึ้น 29% YoY และเพิ่มขึ้นถึง 124% จากช่วงก่อนเกิดการแพร่ระบาดฯ

โดยดัชนีความต้องการเช่าคอนโดฯ ลดลง 32% QoQ (เพิ่มขึ้น 45% YoY) แต่เพิ่มขึ้น 150% จากช่วงก่อนเกิดการแพร่ระบาดฯ บ้านเดี่ยวลดลง 28% QoQ (ลดลง 25% YoY) แต่เพิ่มขึ้น 48% จากช่วงก่อนเกิดการแพร่ระบาดฯ และทาวน์เฮ้าส์ ลดลง 29% QoQ (ลดลง 32% YoY) แต่เพิ่มขึ้น 16% จากช่วงก่อนเกิดการแพร่ระบาดฯ จะเห็นว่าแนวโน้มความต้องการเช่าเพิ่มขึ้นอย่างมากจากช่วงก่อนเกิดการแพร่ระบาดฯ สะท้อนให้เห็นถึงตลาดเช่าที่มีแนวโน้มเติบโต รองรับเทรนด์ที่ผู้บริโภคส่วนใหญ่นิยมเช่ามากกว่าซื้อ

ทำเลที่มีดัชนีราคาเพิ่มขึ้นมากที่สุดในรอบไตรมาส ได้แก่

- เขตดอนเมือง เพิ่มขึ้น 6% QoQ (ลดลง 3% YoY) อานิสงส์จากโครงการรถไฟฟ้าสายสีแดงเข้ม บางซื่อ-รังสิต ทำให้ทำเลนี้เป็นที่จับตามองอีกครั้ง พร้อมรองรับการเดินทางที่หลากหลาย ใกล้สนามบิน และจะมีโครงการรถไฟความเร็วสูงเชื่อม 3 สนามบินในอนาคตอีกด้วย

- ตามมาด้วย เขตหนองแขม มีดัชนีราคาเพิ่มขึ้น 5% QoQ (เพิ่มขึ้น 9% YoY) เป็นทำเลที่มีแนวโน้มขยายตัวต่อเนื่องตามแนวรถไฟฟ้าสายสีน้ำเงิน หัวลำโพง-หลักสอง ในปัจจุบัน รวมถึงโครงการรถไฟฟ้าสายสีน้ำเงินส่วนต่อขยาย บางแค-พุทธมณฑลสาย 4 ในอนาคต

- เขตสะพานสูง มีดัชนีราคาเพิ่มขึ้น 5% QoQ (ทรงตัวจากปีก่อนหน้า) ได้อานิสงส์จากโครงการรถไฟฟ้าสายสีส้ม ศูนย์วัฒนธรรมฯ-มีนบุรี (สุวินทวงศ์) ซึ่งคาดว่าจะเปิดให้บริการในปี 2567

- เขตบางนา มีดัชนีราคาเพิ่มขึ้น 4% QoQ (ลดลง 3% YoY) ถือเป็นทำเลที่มีการเติบโตอย่างมากในช่วงที่ผ่านมา ด้วยรูปแบบที่อยู่อาศัยส่วนใหญ่ที่เป็นแนวราบตอบโจทย์คนหาบ้านปัจจุบัน ทั้งยังมีความเจริญในพื้นที่ ใกล้ห้างสรรพสินค้า ใกล้ทางด่วน และใกล้รถไฟฟ้าสายสีเขียว

- เขตสาทร ถือเป็นทำเลใจกลางเมืองเพียงทำเลเดียวที่ดัชนีราคาเพิ่มขึ้นในไตรมาสล่าสุด โดยเพิ่มขึ้น 3% QoQ (เพิ่มขึ้น 2% YoY) ด้วยความเจริญจากการเป็นทำเลศูนย์กลางธุรกิจ (CBD) ของกรุงเทพฯ และเดินทางสะดวกด้วยรถไฟฟ้าสายสีเขียวเข้ม (สายสีลม)

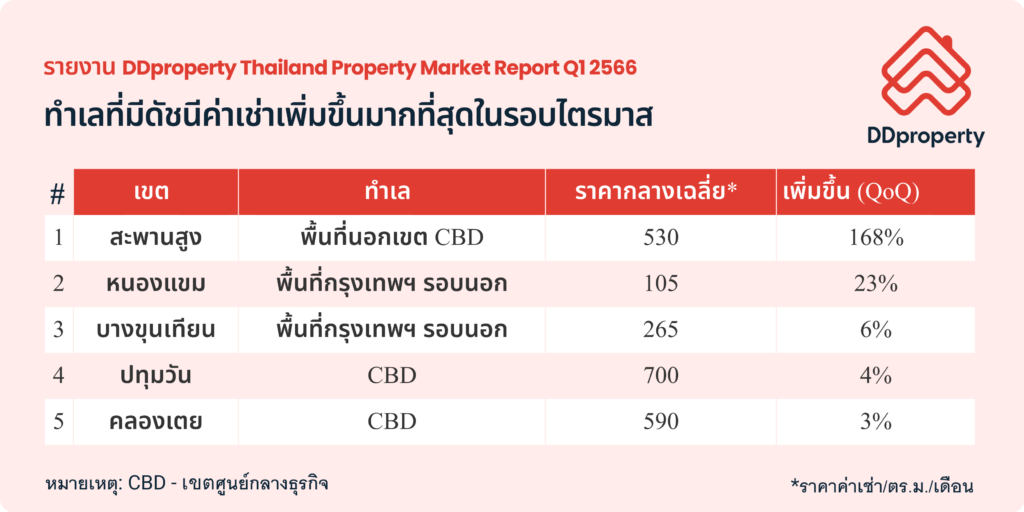

ทำเลที่มีดัชนีค่าเช่าเพิ่มขึ้นมากที่สุดในรอบไตรมาส ส่วนใหญ่เป็นทำเลแนวรถไฟฟ้าสายใหม่หรือเส้นทางที่เปิดให้บริการแล้ว รวมทั้งเป็นทำเลแหล่งงานขนาดใหญ่ ได้แก่

- เขตสะพานสูง ดัชนีค่าเช่าเพิ่มขึ้นถึง 168% QoQ (เพิ่มขึ้น 213% YoY) ซึ่งได้อานิสงส์จากโครงการรถไฟฟ้าสายสีส้ม ศูนย์วัฒนธรรมฯ-มีนบุรี (สุวินทวงศ์) ที่จะเปิดให้บริการในปี 2567

- ตามมาด้วย เขตหนองแขม ดัชนีค่าเช่าเพิ่มขึ้น 23% QoQ (ลดลง 6% YoY) ทำเลฝั่งธนบุรีที่สามารถเชื่อมต่อใจกลางเมืองได้สะดวกด้วยรถไฟฟ้าสายสีน้ำเงิน หัวลำโพง-บางแค และในอนาคตจะมีรถไฟฟ้าสายสีน้ำเงินส่วนต่อขยาย ช่วงบางแค-พุทธมณฑลสาย 4

- เขตบางขุนเทียน ดัชนีค่าเช่าเพิ่มขึ้น 6% QoQ (ลดลง 1% YoY) แม้จะเป็นทำเลที่ไม่มีรถไฟฟ้าพาดผ่าน แต่เป็นทำเลใกล้แหล่งงานขนาดใหญ่ในโซนพระราม 2

- นอกจากนี้ ทำเลใจกลางเมืองยังกลายเป็นทำเลน่าสนใจที่ดัชนีค่าเช่าเพิ่มขึ้นในไตรมาสที่ผ่านมา สะท้อนให้เห็นถึงความต้องการเช่าในย่านเหล่านี้ที่เริ่มฟื้นกลับมาอีกครั้ง ได้แก่

- เขตปทุมวัน ดัชนีค่าเช่าเพิ่มขึ้น 4% QoQ (เพิ่มขึ้น 3% YoY)

- เขตคลองเตย ดัชนีค่าเช่าเพิ่มขึ้น 3% QoQ (เพิ่มขึ้น 2% YoY)

- เขตราชเทวี ดัชนีค่าเช่าเพิ่มขึ้น 3% QoQ (เพิ่มขึ้น 1% YoY)

- เขตวัฒนา ดัชนีค่าเช่าเพิ่มขึ้น 3% QoQ (เพิ่มขึ้น 1% YoY)

หมายเหตุ: รายงาน DDproperty Thailand Property Market Report Q1 2566 เป็นรายงานแนวโน้มตลาดที่อยู่อาศัยที่จัดทำขึ้นเป็นรายไตรมาส (ทุก 3 เดือน) โดยใช้ข้อมูลจากประกาศขาย-เช่าบนเว็บไซต์ DDproperty มาทำการคํานวณด้วยวิธีการทางสถิต วิเคราะห์ และจัดทำเป็นดัชนีสะท้อนความเคลื่อนไหวของราคา, จํานวนที่อยู่อาศัยที่มีอยู่ในตลาด และความต้องการที่มีต่อที่อยู่อาศัยในช่วงเวลานั้น ๆ โดยรายงานฉบับนี้ประกอบไปด้วย ดัชนีราคา (Price Index) และดัชนีความต้องการ (Demand Index) จากทั้งฝั่งตลาดซื้อ-ขายและตลาดเช่า แสดงให้เห็นถึงแนวโน้มของตลาดที่อยู่อาศัยในประเทศไทย โดยเฉพาะในพื้นที่กรุงเทพฯ และปริมณฑลในรอบไตรมาสว่าเป็นไปในทิศทางใด โดยนับตั้งแต่ไตรมาส 1 ปี 2565 เป็นต้นมา ดัชนีราคาและความต้องการในรายงานนี้ได้ใช้ข้อมูลในช่วงไตรมาส 1 ปี 2561 เป็นปีฐาน

อ่านและศึกษาข้อมูลแนวโน้มตลาดอสังหาริมทรัพย์ไตรมาสล่าสุดได้ที่ รายงาน DDproperty Thailand Property Market Report Q1 2566