Property เจอหนี้ 10 ปี อสังหาไทยกลับไปไม่เหมือนเดิม มูลค่าบ้านแพงขึ้น หนี้ครัวเรือนสูง กู้บ้านไม่ผ่านพุ่ง 80%

ในงานเสวนากรุงเทพจตุรทิศ : Property เจอหนี้ 10 ปี อสังหาฯไทยกลับไปไม่เหมือนเดิม ซึ่งจัดขึ้นโดย prop2morrow ผู้ประกอบธุรกิจ ที่ปรึกษาด้านการตลาดอสังหาริมทรัพย์ ดำเนินงานในรูปแบบเว็บไซต์ออนไลน์ www.prop2morrow.com/ เมื่อวันที่ 19 กันยายน 2567 ณ. โรงละครเคแบงก์สยามพิฆเนศ มีผู้ประกอบการธุรกิจอสังหาฯชั้นนำระดับประเทศแลกเปลี่ยนข้อมูลทั้งจากหน่วยงานของภาครัฐและผู้ประกอบการภาคเอกชนมาร่วม ‘เหลียวหลัง แลหน้า’ ต่อภาคธุรกิจอสังหาริมทรัพย์ในรอบ 10 ปี ที่ผ่านมาและทิศทางภาคธุรกิจอสังหาริมทรัพย์ ซึ่งเป็นหนึ่งในเรียลเซกเตอร์ที่สำคัญต่อการขับเคลื่อนเศรษฐกิจไทย รวมถึงสิ่งที่จะเกิดในอนาคตทุกแง่มุม โดยได้รับเกียรติจากวิทยากรผู้ทรงคุณวุฒิมาร่วมกระเทาะเปลือกอสังหาริมทรัพย์

ดร.วิชัย วิรัตกพันธ์ รักษาการผู้อำนวยการ ศูนย์ข้อมูลอสังหาริมทรัพย์ (REIC) ได้ฉายภาพตลาดที่อยู่อาศัยช่วง 30 ปี ที่ผ่านมา ตั้งแต่ช่วงก่อนเกิดวิกฤติฟองสบู่แตกปี 2540 ว่า ตลาดที่อยู่อาศัยอยู่ในยุครุ่งเรืองมีบ้านและคอนโดมิเนียมสร้างเสร็จจดทะเบียนในเขตพื้นที่กรุงเทพฯ-ปริมณฑลสูงถึงปีละ 150,000-170,000 ยูนิต แต่ช่วงที่เกิดวิกฤติต้มยำกุ้งปี 2540 ตลาดอสังหาฯชะลอตัวอย่างรุนแรง ทำให้จำนวนที่อยู่อาศัยถูกพัฒนาขึ้นมาให้สอดคล้องกับดีมานด์ความต้องการคนไทย ด้วยยอดจดทะเบียนต่อปีประมาณ 30,000 – 40,000 ยูนิต ในช่วง 5 ปีหลัง (2542-2546) และกลับมาอยู่ในระดับ 106,969 ยูนิต อีกครั้งในปี 2553 ตามการขยายตัวของเมืองและการลงทุนใหม่ ก่อนที่จะเริ่มชะลอตัวอีกครั้งช่วงวิกฤติน้ำท่วมใหญ่ในปี 2554 ลดลงมาอยู่ที่ระดับ 80,000 ยูนิตต่อปี

ส่วนบ้านสร้างเสร็จจดทะเบียนในเขตพื้นที่กรุงเทพฯ-ปริมณฑลช่วง 10 ปีหลัง เริ่มตั้งแต่ปี 2557 เป็นต้นไป มีบ้านสร้างเสร็จจดทะเบียนในเขตพื้นที่กรุงเทพฯ-ปริมณฑล เฉลี่ย 1.34 แสนยูนิตต่อปี และค่อยๆ ปรับตัวลดลงมาต่ำกว่าระดับ 1 แสนยูนิตต่อปี ในช่วงปี 2564 มาจนถึงปี 2566 ที่ผ่านมา มีบ้านสร้างเสร็จจดทะเบียนอยู่ที่ 99,000 ยูนิต โดยได้รับปัจจัยกระทบจากมาตรการ LTV ที่เริ่มประกาศใช้เมื่อปี 2562 และช่วงปี 2563-2564 เกิดการแพร่ระบาดของไวรัสโควิด-19 ประกอบกับภาวะเศรษฐกิจที่ยังเป็นช่วงขาลง ส่งผลให้ตลาดที่อยู่อาศัยมีการชะลอตัวลง ทำในปีนี้คาดว่าจะมีบ้านสร้างเสร็จจดทะเบียนเข้ามาในตลาดประมาณ 100,000 ยูนิตเท่านั้น

สินเชื่อปล่อยใหม่ลดลง -8.9% ช่วงโควิดระบาดหนัก

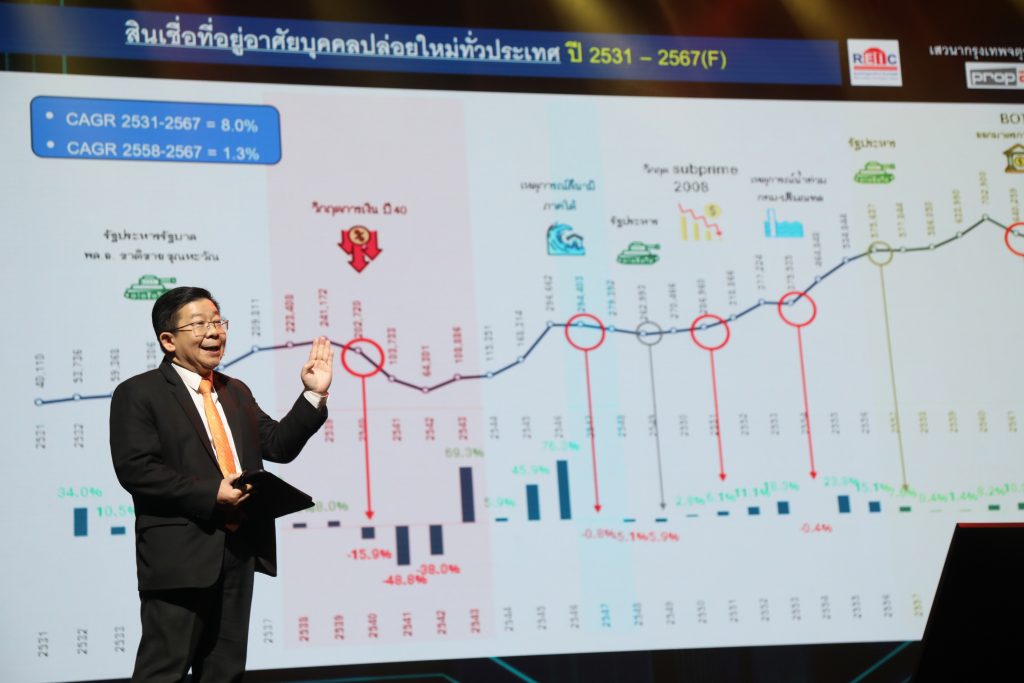

ขณะที่สินเชื่อที่อยู่อาศัยบุคคลปล่อยใหม่ทั่วประเทศในช่วง 10 ปี ที่ผ่านมา มีมูลค่าสูงกว่า 5 แสนล้านบาทต่อปี และเคยทำยอดสูงสุดในช่วงปี 2561 มูลค่า 700,000 ล้านบาท ก่อนจะมีการปรับตัวลดลง -8.9% ใน ปี 2562 และ ช่วงปี 2563 – 2564 ลดลงมาอยู่ที่กว่า 610,000 ล้านบาท เพราะได้รับปัจจัยกระทบจากการแพร่ระบาดของโควิด-19 อย่างหนัก ส่วนปี 2566 ที่ผ่านมา มีมูลค่ารวม 670,000 ล้านบาท และในปี 2567 นี้ประเมินว่ามูลค่าสินเชื่อที่อยู่อาศัยบุคคลปล่อยใหม่ทั่วประเทศจะอยู่ที่ 650,000 ล้านบาท ลดลง -4% จากปีก่อนหน้า ส่วนหนึ่งเกิดจากสภาพเศรษฐกิจและภาระหนี้ครัวเรือนที่อยู่ในระดับสูง ประกอบกับยอดการปฏิเสธสินเชื่อ ที่เพิ่มสูงขึ้นในกลุ่มสินค้าราคาต่ำกว่า 3ล้านบาทไปจนถึงระดับ 10 ล้านบาทขึ้นไป

LTV –โควิดฉุดอสังหาฯเปิดตัวใหม่ร่วงหนักสุดรอบ10 ปี

ด้านตัวเลขการเปิดตัวโครงการใหม่ใน 27 จังหวัด ช่วง 10 ปีที่ผ่านมา(ปี 2557-2567) เฉลี่ยปีละ 100,000-130,000 ยูนิตต่อปี โดยเฉพาะในปี 2561 มีการเปิดตัวโครงการใหม่มากกว่า 170,000 ยูนิต แต่ในช่วงที่เกิดการแพร่ระบาดของโควิด-19 อย่างหนักปี 2563-2564 จำนวนการเปิดตัวโครงการใหม่ลดลงมาต่ำกว่า 1 แสนยูนิตต่อปี และต่ำสุดในปี 2564 เหลือแค่ 76,000 กว่ายูนิต ส่วนในปี 2566 ที่ผ่านมาปรับตัวเพิ่มขึ้นมาเป็น 141,134 ยูนิต และภายในสิ้นปีนี้คาดว่าตัวเลขการเปิดตัวโครงการใหม่จะอยู่ที่ 136,153 ยูนิต

ขณะที่มูลค่าโครงการที่เปิดตัวใหม่กลับเพิ่มสูงขึ้นต่อเนื่องอยู่ในระดับกว่า 4-6 แสนล้านบาทต่อปี โดยเฉพาะในปี 2567 นี้คาดว่ามูลค่าโครงการเปิดตัวใหม่จะสูงกว่า 744,000 ล้านบาท ลดลงจากปีก่อนหน้าที่มีมูลค่าสูงถึง 785,350 ล้านบาท สะท้อนให้เห็นว่าราคาบ้านมีการปรับเพิ่มขึ้นต่อเนื่อง รวมถึงผู้ประกอบการหันมาสร้างบ้านใหม่ในราคาที่แพงขึ้น

โดยตัวเลขยอดขายบ้านใหม่ในปี 2557 อยู่ที่ 127,797 ยูนิต และหลังจากนั้นค่อยๆ ปรับตัวลดลงต่อเนื่อง ก่อนจะขยับเพิ่มขึ้นมาอยู่ในระดับสูงสุดที่ 158,168 ยูนิตในปี 2561 และในปี 2566 ที่ผ่านมามีจำนวน 121,829 ยูนิต ลดลงจากปีก่อนหน้า -3.2% ส่วนปีนี้คาดว่าจะขยับเพิ่มขึ้นเล็กน้อย 0.2% หรือประมาณ138,466 ยูนิต

แนวโน้มประชาชนซื้อบ้านได้ยาก เหตุรายได้โตตามราคาบ้านไม่ทัน

สังคมผู้สูงอายุเพิ่มสูง ลุ้นกำลังซื้อต่างชาติ ตัวช่วยกระตุ้นตลาดคอนโดฯ

ดร.วิชัยกล่าวต่อว่า ส่วนความสามารถในการซื้อที่อยู่อาศัย โดยเทียบกับอัตราการเติบโตทางเศรษฐกิจ ความสามารถในการหารายได้ เทียบกับอัตราการเติบโตของราคาบ้าน สะท้อนให้เห็นว่า มีความเป็นไปได้ยากในการทำให้คนทั่วไปซื้อบ้านอยู่อาศัยเป็นของตัวเองได้ง่ายขึ้น เพราะราคาบ้านสูงเกินกว่าความสามารถในการหารายได้ของประชาชน โดยราคาที่อยู่อาศัยเฉลี่ยเทียบกับ GPP per Capita ในพื้นที่กรุงเทพฯ-ปริมณฑล CAGR 2557-2566 ของราคาที่อยู่อาศัยเฉลี่ยอยู่ที่ 5.4% และ CAGR 2557-2566 ของ GPP per Capita Income อยู่ที่ 1.4% ดังนั้นรายได้ต่อหัวของประกรในปี 2566 เฉลี่ยอยู่ที่ 347,900 บาท หรือเดือนละ 30,000 บาท แต่ราคาบ้านอยู่ที่ 7 ล้านบาท ทำให้โอกาสที่จะยื่นกู้ขอสินเชื่อจากสถาบันการเงินเป็นไปได้ยากมาก

จะเห็นได้จากตัวเลขหน่วยการโอนกรรมสิทธิ์ที่อยู่อาศัยทั่วประเทศในช่วงไตรมาสแรกของปีนี้ลดลงถึง -13.8% ส่วนมูลค่าการโอนฯ ติดลบไป 13.4% ส่วนไตรมาส 2 หน่วยการโอนกรรมสิทธิ์ฯติดลบลดลงเหลือ -4.5% แม้ว่าภาครัฐได้ออกมาตรการกระตุ้นเศรษฐกิจผ่านภาคอสังหาริมทรัพย์ตั้งแต่ 9 เมษายน 2567 เช่น ลดค่าโอน-จดจำนองบ้าน-คอนโดฯ ราคาไม่เกิน 7 ล้านบาท (ราคาประเมินฯและวงเงินจำนองต่อสัญญา เฉพาะที่จดทะเบียนโอนในคราวเดียวกัน)ตั้งแต่วันนี้-31 ธ.ค. 2567 ลดค่าจดทะเบียนโอนฯ จาก 2% เหลือ 0.01% ลดค่าจดทะเบียนการจำนองฯ จาก 1% เหลือ 0.01% การลดหย่อนภาษีฯ สำหรับผู้ปลูกสร้างบ้านเอง ลดหย่อนภาษีเงินได้บุคคลธรรมดาสำหรับผู้ที่ต้องการปลูกสร้างบ้าน โดยหักลดหย่อนค่าจ้างก่อสร้างบ้านให้แก่ผู้รับจ้าง ให้หักลดหย่อนภาษีได้ 10,000 บาทต่อทุกจำนวนค่าก่อสร้าง 1 ล้านบาท ตามจำนวนที่จ่ายจริง แต่รวมกันแล้วไม่เกิน 100,000 บาท เฉพาะค่าจ้างก่อสร้างบ้านไม่เกิน 1ปีหลังในปีภาษี ที่ก่อสร้างบ้านเสร็จ เป็นต้น

นอกจากนี้ตลาดที่อยู่อาศัยและภาคอสังหาฯ ยังเต็มไปด้วยความท้าทาย เนื่องจากโครงสร้างประชากรที่เปลี่ยนแปลงอย่างรวดเร็ว ภายใต้จำนวนบ้านใหม่ที่เกิดขึ้นเฉลี่ยปีละแสนยูนิต เนื่องจากในอีกไม่กี่ปีข้างหน้าสังคมไทยจะเข้าสู่สังคมผู้สูงอายุขั้นสุดยอด โดยสัดส่วนผู้สูงอายุจะมีมากกว่า 25% ของประชากรทั้งประเทศ ขณะที่เด็กแรกเกิดน้อยลง คู่สามี-ภรรยา แต่งงานแต่ไม่มีลูก และคนครองตัวเป็นโสดมากขึ้น

แต่อย่างไรก็ตาม ยังมีโอกาสใหม่ๆ จากความต้องการของผู้ซื้อชาวต่างชาติที่เข้ามาซื้อที่อยู่อาศัยในเมืองไทยมากขึ้น โดยจากตัวเลข การโอนกรรมสิทธิ์ห้องชุดของชาวต่างชาติใน ปี 2561มีสัดส่วนอยู่ที่ 10% แต่ในช่วง 2 ไตรมาสแรกของปีนี้ ขยับเพิ่มขึ้นมาอยู่ที่ 13.6% ดังนั้น ทั้งภาครัฐ และภาคเอกชน ยังต้องหาคำตอบกันต่อไปถึงความเหมาะสมในการบริหารจัดการความต้องการซื้อที่แท้จริง และการซื้อผ่านตัวแทนในลักษณะนอมินี

หนี้ครัวเรือนพุ่ง 90% กลุ่มGen Y พร้อมก่อหนี้-ผิดชำระ

นายเผด็จ เผจิญศิวกรณ์ รองผู้จัดการใหญ่ บริษัท ข้อมูลเครดิตแห่งชาติ จำกัด หรือ เครดิตบูโร กล่าวว่า ในช่วงไตรมาส 2/2567 ที่ผ่านมา GDP ของไทยเติบโต 2.3% เมื่อเทียบกับช่วงเดียวกันของปี 2566 ที่เติบโต 1.9% เท่ากับเติบโตแค่ 0.4% เท่านั้น ขณะที่ไตรมาสแรกเติบโต 1.5% ส่วนตัวเลข GDP ในช่วง 10 ปี ที่ผ่านมาเติบโตต่อปี ต่ำกว่า 5% สวนทางกับตัวเลขสินเชื่อส่วนบุคคลที่เติบโตสูงต่อเนื่อง แม้ในช่วงที่เกิดการแพร่ระบาดของโควิด-19 ก็ยังเพิ่มขึ้นสูง เพื่อนำไปใช้เป็นค่าใช้จ่ายในชีวิตประจำวัน เพราะภาวะเศรษฐกิจโดยรวมของประเทศตกต่ำ และมีผลกระทบจากปัจจัยภายนอกรอบด้าน

ส่วนสินเชื่อที่อยู่อาศัยยังอยู่ในระดับทรงตัว ยกเว้นช่วงที่ธนาคารแห่งประเทศไทยออกมาตรการ LTV เพื่อควบคุมการซื้อบ้านหลังที่ 2 สินเชื่อที่อยู่อาศัยมีการขยับเพิ่มสูงขึ้นอย่างมีนัยสำคัญ แต่หลังจากนั้นก็ปรับตัวลดลง ล่าสุดในช่วงไตรมาส 2 ที่ผ่านมา หลังจากรัฐบาลประกาศ 7 มาตรการเพื่อช่วยเหลือธุรกิจอสังหาริมทรัพย์ สินเชื่อที่อยู่อาศัยที่ถูกปล่อยออกไปไตรมาส 2 ให้กับกลุ่มคนซื้อบ้าน ที่มีความเสี่ยงในระดับสูงเพื่อส่งเสริมให้มีที่อยู่อาศัยเป็นของตัวเอง

ด้านดัชนีตัวเลขความเชื่อมั่นของผู้บริโภคช่วง 10 ปี ที่ผ่านมาลดลงต่อเนื่อง ปัจจุบันอยู่ที่ 57.7% ลดลง จากปีก่อนหน้าที่เติบโตสูงกว่า 60% เนื่องจากผู้บริโภคขาดความเชื่อมั่นในการบริหารงานของรัฐบาล การเมือง เศรษฐกิจ รวมถึงปัจจัยด้านภูมิรัฐศาสตร์ ขณะที่ตัวเลขดอกเบี้ยนโยบายของธนาคารแห่งประเทศไทยในปัจจุบันยังคงทรงตัวอยู่ที่ 2.5% หลังจากมีการปรับขึ้นดอกเบี้ยนโยบาย มาหลายรอบช่วง 2-3 ปี ที่ผ่านมา แม้ล่าสุดเฟดจะปรับลดอัตราดอกเบี้ยลงมามากถึง 0.50% ก็ตาม ทำให้การปล่อยสินเชื่อที่อยู่อาศัยใหม่ลดลง โดยเฉพาะในช่วงปี 2566-2567 นี้ ที่อัตราดอกเบี้ยนโยบาย ดีดตัวสูงขึ้น ส่งผลกระทบให้ดีมานด์การซื้อที่อยู่อาศัยและ การขอสินเชื่อลดลง เนื่องจากปัจจุบันคนไทยกำลังเผชิญกับปัญหารายได้กับรายจ่ายไม่สอดคล้องกัน โดยมีสัดส่วนหนี้เพิ่มมากกว่ารายได้เพิ่มถึง 46.4% ทำให้มีความกังวลว่า คนไทยจำนวนมากมีหนี้มากกว่ารายได้ ซึ่งเกิดจากปัญหาด้านเศรษฐกิจแทบทั้งสิ้น โดยคาดว่าปีนี้คนไทยจะมีภาระหนี้ครัวเรือนสูงเฉลี่ยกว่า 6 แสนบาทต่อครัวเรือน เนื่องจากค่าใช้จ่ายในชีวิตเพิ่มสูงขึ้นเป็นเงาตามตัวแต่รายได้ขยับเพิ่มขึ้นเล็กน้อย

จากข้อมูลในเดือนเมษายน 2567 ที่ผ่านมา พบว่าค่าใช้จ่ายต่อครัวเรือนอยู่ที่ประมาณ 18,000 บาท แสดงให้เห็นว่าคนที่มีรายได้ไม่เกิน 3 หมื่นบาทต่อเดือน จะมีค่าใช้จ่ายในการดำรงชีวิตประจำวันสูงถึง 113.2% ส่วนอีก 25% นำไปใช้ชำระหนี้ ทำให้สถานการณ์หนี้ครัวเรือนไทยล่าสุดสูงถึง 90.8% ต่อ GDP

ทั้งนี้กลุ่ม Gen Y ถือว่าเป็นกลุ่มที่มีภาระหนี้สูง มีทั้งหนี้ส่วนบุคคล หนี้รถยนต์ หนี้บัตรเครดิต รวมถึงหนี้ที่อยู่อาศัย ทำให้อนาคตคนไทยจะเข้าถึงสินเชื่อบ้านได้ยากขึ้น เพราะปัจจุบันคนไทยจะเลือกเป็นหนี้ส่วนบุคคล และหนี้ซื้อรถ ก่อนซื้อบ้าน ด้วยจำนวนมูลหนี้ที่เยอะ ขณะคุณภาพของลูกหนี้ลดลง

โดยข้อมูลของเครดิตบูโรพบว่ากลุ่มหนี้ที่ยังไม่เป็น NPL สามารถกลับไปเป็นหนี้ปกติหรือเป็นหนี้ NPL ได้ในอนาคต อันดับ 1 จะเป็นกลุ่ม SM ที่ค้างชำระตั้งแต่ 31 วัน แต่ไม่ถึง 90 วัน มีแนวโน้มเพิ่มขึ้นอย่างต่อเนื่อง โดยเฉพาะสินเชื่อส่วนบุคคลและบัตรเครดิต อันดับ 2 คือ สินเชื่อบ้าน และอันดับ 3 สินเชื่อรถยนต์ ซึ่งเดิมคนจะผิดนัดชำระหนี้จากสินเชื่อส่วนบุคคลก่อน หลังจากนั้นจะเป็นบัตรเครดิต รถยนต์ และบ้าน แต่ปัจจุบันเป็นปิรามิดกลับด้าน คนจะยอมจ่ายหนี้บัตรสินเชื่อส่วนบุคคลและสินเชื่อบัตรเครดิตก่อน เพื่อนำเงินมาใช้จ่ายเลี้ยงชีพ จึงยอมจ่ายดอกเบี้ยแพง ทำให้ภูเขาหนี้ที่กระจุกตัวในคนกลุ่มเจน Y จะค่อยๆ ขยายไปยังกลุ่ม Gen X มากขึ้นในอนาคต

จัดระเบียบโครงสร้างใหญ่รับต่างชาติซื้อคอนโดฯ

นายประเสริฐ แต่ดุลยสาธิต นายกสมาคมอาคารชุดไทย กล่าวว่า จากประสบการณ์ที่อยู่ในแวดวอสังหาฯมายาวนานกว่า 30 ปี ซึ่งปีนี้ถือว่าเป็นปีที่แย่มาก ตั้งแต่ตัวเลขยอดขาย ยอดโอนที่ลดลง ในตลาดที่อยู่อาศัยราคาต่ำกว่า 10 ล้านบาท จึงทำให้ผู้ประกอบการหันไปพัฒนาตลาดที่อยู่อาศัยหรู 10 ล้านบาทขึ้นไปเพิ่มขึ้น อย่างไรก็ตามยังเชื่อว่าตลาดอสังหาฯยังมีความหวัง ในการเป็นบ้านหลังที่ 2ของชาวต่างชาติ และคนทั่วโลก เพราะตลาดที่อยู่อาศัยของไทยถือเป็นตลาดในระดับเดียวกันกับระดับโลก (Thailand is Global) เช่นเดียวกันกับลอนดอน เพราะคนไทยมีอัธยาศัยที่ดี มีจิตใจโอบอ้อมอารี มีความพร้อมทางด้านการรักษาพยาบาล การศึกษาที่มีโรงเรียนนานาชาติชื่อดังเปิดการเรียนการสอนทั้งในกรุงเทพฯและเมืองใหญ่ในต่างจังหวัด ที่พร้อมรองรับการย้ายครอบครัวของชาวต่างชาติส่งบุตรหลานเข้ามาเรียนในเมืองไทย

โดยสิ่งที่จะต้องส่งเสริมคือการปรับกฎหมายสัดส่วนการถือครองที่อยู่อาศัยให้กับชาวต่างชาติจากเดิมที่ให้ซื้อคอนโดมิเนียมได้ในสัดส่วน 49% เพิ่มเป็น 70 % และป้องกันการถือครองที่ดินโดยจำกัดที่ดินไม่ให้ส่งผลกระทบต่อที่ดินเกษตรกรรม ที่จะเป็นการป้องกันการเข้ามาอย่างผิดฎหมายและไม่ได้อยู่ในระบบ ทำให้ภาครัฐไม่ได้รับรายได้การจัดเก็บภาษีจากการเข้ามาของชาวต่างชาติ ดังนั้น นับจากปีนี้จึงถือเป็นช่วงเวลาสำคัญในการจัดระเบียบโครงสร้างตลาดที่อยู่อาศัยของชาวต่างชาติ

“ประเทศไทยถึงเวลาที่ต้องปรับโครสร้าง จัดระเบียบรองรับชาวต่างชาติเข้ามาอยู่อาศัยในไทยในระยะยาว ไม่เช่นนั้น ลูกหลานจะเดือดร้อน พร้อมทั้งต้องปรับตัวเข้าหาตลาดคู่ค้าและเอเจนซีต่างชาติ ซึ่งปัจจุบันมีหลายโครงการคอนโดฯ ที่เปิดตัวใหม่สามารถทำยอดขายแบบยกล็อก 49% ได้ในทันที เพียงแต่ต้องจดทะเบียนให้ถูกต้องตามกฎหมายเพื่อไม่ให้เกิดปัญหาภายในประเทศในภายหลัง เพราะที่ผ่านมามีการจดทะเบียนซื้อขายอย่างถูกต้องเพียง 1 ใน 3 เท่านั้น ที่เหลือจะเป็นการซื้อในรูปแบบนอมินี” นายประเสริฐกล่าว

ทั้งนี้หากภาคธุรกิจอสังหาฯต้องการอยู่ต่อไปต้องปรับตัว ทั้งสินค้า ช่องทาง ราคา โครงสร้างองค์กร รวมถึงการเข้าถึงลูกค้าต่างชาติ เพราะตลาดต่างชาติเปลี่ยนแปลงเร็วมากจึงต้องปรับตัวให้สอดคล้องกับตลาด เช่น ช่วงต้นปีที่ผ่านมามีกลุ่มลูกค้าชาวเมียนมาร์เข้ามาซื้อคอนโดฯจำนวนมาก แต่หลังจากรัฐบาลเมียนมาร์สั่งปิดประเทศทำให้จำนวนคนซื้อลดลง รวมถึงประเทศจีน ที่มีความต้องการ ซื้อคอนโดฯในบางทำเลเพิ่มขึ้น เช่น จังหวัดระยอง เพราะมีการตั้งฐานการการผลิตรถยนต์ไฟฟ้าในพื้นที่ EEC ขณะที่ลูกค้าชาวญี่ปุ่นที่เคยอยู่อาศัยในจังหวัดอยุธยาเริ่มลดลงไป ดังนั้น จึงต้องดูความต้องการที่เปลี่ยนแปลงไปในแต่ละตลาดตลอดเวลา

เร่งดีมานด์ซื้ออนาคตไม่ตอบโจทย์การลงทุนระยะยาว

นายกีรติ ศตะสุข ประธานเจ้าหน้าที่บริหาร บริษัท ซี.พี.แลนด์ จำกัด(มหาชน) กล่าวว่า ที่ผ่านมาตลาดอสังหาฯ มีการทุ่มเททรัพยากรในการลงทุนทำการตลาด จัดโปรโมชั่น(ส่งเสริมการขาย) มากขึ้น ทำให้อสังหาฯเติบโตมาได้ แม้ในช่วงที่ตลาดหดตัว โดยที่ไม่ได้ดูสภาพวะตลาดและความต้องการลูกค้าที่แท้จริง โดยเริ่มต้นจากการวางแผนสถานที่ (where) ออกแบบสินค้าและราคา (what) แล้วค่อยเข้าไปหาลูกค้า (Who) แต่ปัจจุบันสภาวะตลาดเปลี่ยนแปลงไปมากเกินกว่าจะทำแบบเดิมได้ ดังนั้นผู้ประกอบการพัฒนาอสังหาฯ ในยุคปัจจุบันต้องปรับวิธีคิดและทัศนคติ (Mindset) เริ่มต้นจากการมองความต้องการต้องการลูกค้าเป็นหลัก แล้วจึงออกแบบสินค้า (What) เลือกสถานที่( where)

“ที่ผ่านมาหากอยากไปไวต้องใส่ทรัพยากร เงิน แรง อัดโปรโมชั่น ซึ่งอาจจะสปีดได้สักพัก แต่ระยะทางยาวไกลเมื่อถึงเวลาน้ำมันหรืองบหมด โลกเราเปลี่ยนไป แต่สิ่งที่ไม่เคยเปลี่ยนเลยคือความคิดของคนที่รู้สึกอยากได้ของถูก ทำเลดี และ ความมั่นใจ ทำให้อาจจะใช้เวลาตัดสินใจนานหน่อยและต้องการต่อรองราคา ซื้อบ้านแต่ละครั้งต้องการกู้ให้ได้มากที่สุด ทำให้คนทำบ้านเพื่อขายต้องกลับมาถามตัวเองว่า จะขายใครที่ไม่มีปัญหาการถูกปฏิเสธสินเชื่อตามมาทีหลัง” นายกีรติกล่าว

ทั้งนี้ในสภาวะปัจจุบัน รูปแบบความต้องการบ้านของคนเปลี่ยนไป จากเดิมที่ภาครัฐสนับสนุนให้คนมีบ้าน จึงทำให้เกิดการส่งเสริมการเป็นเจ้าของบ้าน ทำให้เกิดหนี้ครัวเรือนเพิ่มสูงขึ้น ซึ่งไม่สอดคล้องกับสภาวะของรายได้คนในปัจจุบัน และความต้องการเป็นเจ้าของบ้านของคนยุคใหม่ก็เปลี่ยนไป ไม่ได้ต้องการเป็นเจ้าของอีกต่อไป ผู้พัฒนาอสังหาฯ จึงต้องปรับรูปแบบใหม่ เน้นการพัฒนาสินค้าเพื่อปล่อยเช่า หรือมีทางเลือกในการลงทุนในระยะยาว อีกทั้งการออกแบบที่อยู่อาศัยใหม่ ที่ตอบโจทย์ไม่ใช่เพียงแหล่งท่องเที่ยว หรือ ทำกิจกรรมต่างๆ แต่จะต้องสะท้อนความเป็นตัวตนในหลากหลายรูปแบบ เช่น ตอบโจทย์นักคิด คนที่ประสบความสำเร็จ และการสร้างประสบการณ์ อัตลักษณ์เฉพาะตัว

แนะใช้ “สิงคโปร์โมเดล” ดึงต่างชาติย้ายถิ่นอยู่อาศัยเมืองไทย

นายอุเทน โลหชิตพิทักษ์ ประธานเจ้าหน้าที่บริหาร บริษัท พฤกษา โฮลดิ้ง จำกัด (มหาชน) กล่าวว่า เกณฑ์ LTV ที่ประกาศใช้ในปัจจุบันส่งผลต่อการปล่อยสินเชื่อบ้านแนวราบ ซึ่งผู้ซื้อต้องมีการสร้างวินัยให้เกิดความสามารถในการผ่อนชำระในแต่ละงวดครบตามสัญญา โดยการปรับลดอัตราดอกเบี้ยเงินกู้ ส่งผลทำให้ตลาดอสังหาฯกลับมาขยายตัวขึ้น 3% ในช่วง 2-3 ปี ที่ผ่านมา(ปี 2564-2566) ขณะที่อัตราการขายบ้านแนวราบมีการขยายตัวทุกปี โดยปี 2566 มีมูลค่าอยู่ที่ 391,310 ล้านบาท แต่บ้านราคาต่ำกว่า 3 ล้านบาท มีสัดส่วนทรงตัว และบ้านราคา 3-5 ล้านบาท มีสัดส่วนลดลงเมื่อเทียบกับปีที่ผ่านมา ส่วนความต้องการซื้อบ้านราคาต่ำกว่า 15 ล้านบาท ก็ปรับตัวลดลงในช่วงปีที่ผ่านมา

“ในฐานะผู้ประกอบการพัฒนาที่อยู่อาศัยทั้งบ้านแนวราบและคอนโดฯสนับสนุนให้การพัฒนาอสังหาฯในรูปแบบโมเดลสิงคโปร์ ที่พัฒนาให้เป็นอุตสาหกรรมสร้างสรรค์ให้คนมาอยู่ Family single office ซึ่งจะช่วยดึงดูดให้นักลงทุนและคนที่มีรายได้เข้ามาพำนักอาศัยในสิงคโปร์ โดยมีการอนุมัติให้สิทธิ์การย้ายถิ่นฐานประชากร ซึ่งช่วยก่อให้เกิดการลงทุน และการจ้างงานในระบบเศรษฐกิจไม่ต่ำกว่า 1 ล้านล้านเหรียญสหรัฐ โดยได้รับความสนใจจากชาวต่างชาติทั้งจีน อินเดีย อินโดนีเซีย เป็นต้น” นายอุเทนกล่าว

โดยปัจจัยสำคัญที่ส่งผลกระทบต่อตลาดอสังหาฯแนวราบ คือ การเปลี่ยนแปลงของคนเมือง โควิด และเทคโนโลยี รวมถึงสัดส่วนสังคม ผู้สูงวัยเพิ่มขึ้น (Aging Society) ทำให้เทรนด์ที่อยู่อาศัยแนวราบต้องตอบโจทย์กลุ่มคนหลากหลาย ที่อยู่อาศัยร่วมกันเป็นครอบครัว โดยนำเทคโนโลยีมาใช้เพิ่มประสิทธิภาพเพื่อตอบโจทย์ ความต้องการมีชีวิตที่ดี (Well Being) ซึ่งเป็นเมกะเทรนด์ใหญ่ที่คนทั่วโลกต้องการมีสุขภาวะที่ดี ดังนั้นสิ่งที่พฤกษาดำเนินการอยู่ในปัจจุบัน คือการพัฒนาโรงพยาบาลควบคู่กับที่อยู่อาศัย เพื่อให้บริการด้านสุขภาพ โดยเปิดตัวโรงพยาบาลวิมุต เพื่อตอบโจทย์ลูกค้าในโครงการและความต้องการของคนทั่วไป